Statista définit la catégorie des soins de la peau comme les produits cosmétiques conçus pour le soin et la protection de la peau. Ils comprennent tous les types de crèmes et de lotions pour le visage, le corps, les mains et les pieds. S’ajoute également les produits de protection solaire et les produits de soins de la peau pour les bébés et les enfants. L’industrie des soins de la peau fait partie du segment des produits de beauté et d’hygiène personnelle.

Par rapport au segment du maquillage, le secteur des soins de la peau a bien résisté à la crise du Covid-19. Au cours de cette période, le marché n’a subi qu’une variation de 6 % de ses revenus. En comparaison le secteur du maquillage a lui connu une variation de 20 %. Pendant les différents confinements, les consommateurs ont priorisé une peau en bonne santé plutôt qu’une apparence glamour. Ils ont investi davantage dans leur routine de soins de la peau que dans leur maquillage. L’accent est désormais mis sur le moi intérieur, l’authenticité et le bien-être. Les habitudes des consommateurs ont changé en termes de beauté et de soins personnels et cette nouvelle façon de consommer la beauté est là pour durer. L’essor du maquillage dit hybride illustre cette nouvelle tendance.

Selon Euromonitor et son enquête International’s Voice of the Consumer: Beauty Survey 2022, il y a eu une augmentation de la part des utilisateurs de maquillage souhaitant que leur maquillage est des propriétés hydratantes (à 39%). Mais aussi que le SPF/la protection solaire (à 22%) et l’adaptation aux peaux sensibles (à 23%) soient incorporées dans leurs produits de maquillage.

Dans cet article, nous vous présenterons les tendances mondiales du marché des soins de la peau. Ainsi que les principaux acteurs, avant de nous pencher sur le cas de The Ordinary. Une marque qui, selon nous, a bouleversé le marché des soins pour la peau.

Tendances du marché mondial

Au niveau mondial, le marché des soins de la peau a généré 144 milliards USD$ en 2022. Il devrait atteindre 186 milliards USD$ en 2028, selon Statista. Parmi les revenus des produits de beauté et de soins, les soins de la peau sont le deuxième segment le plus important. Derrière les produits d’hygiène personnelle, représentant 27 % de cette catégorie de revenus. La catégorie qui génère le plus de revenus dans le segment des soins de la peau est celle des produits pour le visage. Les produits pour le visage représentent 100 milliards USD$ de revenus en 2022.

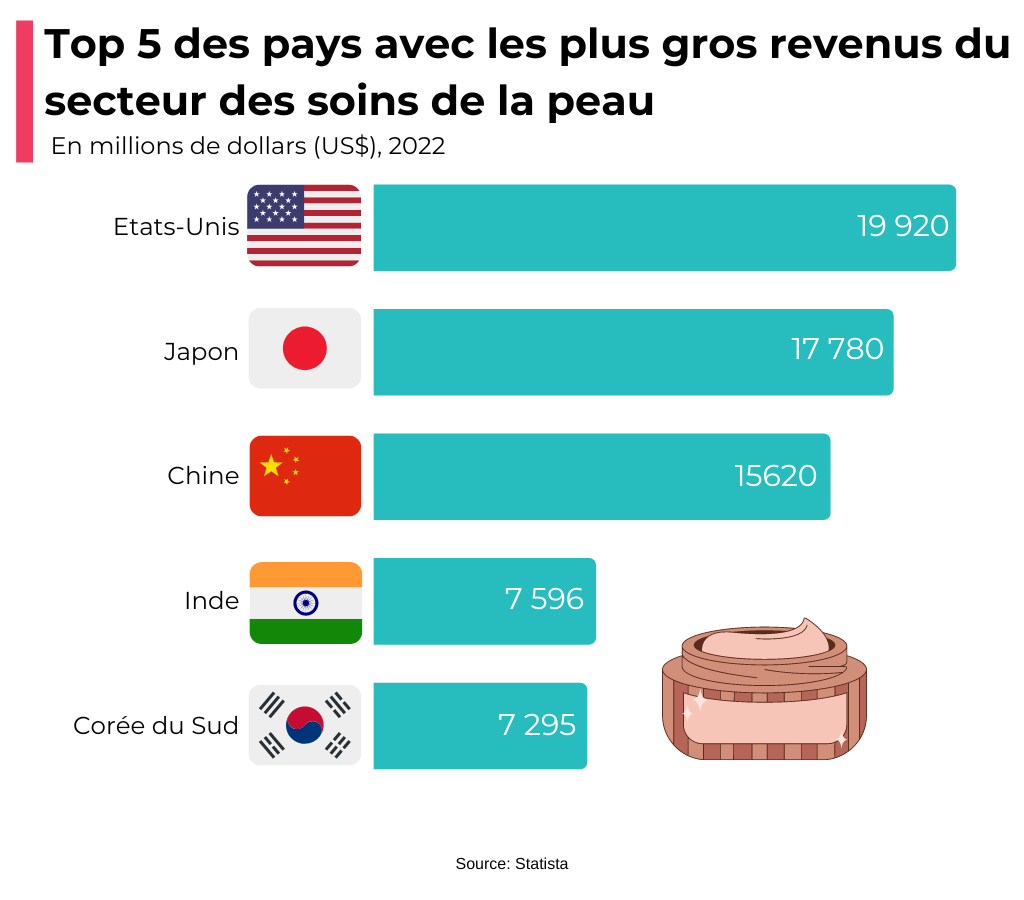

Quels pays représentent les plus grands marchés des soins de la peau ?

Au niveau mondial, les plus grands marchés de l’industrie des soins de la peau en termes de revenus totaux générés sont les États-Unis, le Japon, la Chine, l’Inde et la Corée du Sud pour l’année 2022. Les États-Unis, la Chine et l’Inde font partie de ce classement en raison de leur population importante. Mais aussi des revenus disponibles de leurs habitants. Les États-Unis ont des habitants avec des revenus plus élevés et la Chine et l’Inde ont une classe moyenne qui ne cesse de croître. Le Japon et la Corée, ont une culture ancrée en matière de soins de la peau et de la beauté.

Quels sont les habitants qui dépensent le plus en soins de la peau ?

Les pays à forte population sont mis en évidence en termes de revenus globaux. Il est logique de compléter ces données par les revenus des soins de la peau par habitant. Les habitants de ces pays disposent d’un pouvoir d’achat plus important pour les produits de soins de la peau. Ils ont tendance à privilégier ce type de dépenses parmi d’autres.

Les deux pays qui enregistrent le plus de revenus par habitant dans le domaine des soins de la peau sont respectivement le Japon et la Corée du Sud, avec 144 et 141 USD$ par habitant chacun. Ce n’est pas un fait surprenant et cela corrobore la puissance de ces deux pays dans ce secteur d’activité. Après ces deux pays, on trouve l’Islande, le Luxembourg et la Norvège. Ces trois pays se distinguent par leur PIB par habitant élevé. Même si leur population n’est pas nombreuse, les produits de soins de la peau peuvent être hautement valorisés sur ces marchés.

Comment le marché est-il segmenté par zone géographique ?

L’Asie est la région du monde qui génère le plus de revenus pour le segment des soins de la peau. En 2023, le continent asiatique représente 47 % du total des revenus mondiaux des soins de la peau. Comme nous l’avons dit précédemment, la beauté est un élément essentiel de la culture de certains pays asiatiques. C’est le cas du Japon et la Corée du Sud, avec la Korean Beauty et la Japanese Beauty. La K-Beauty et la J-Beauty, comme on les appelle familièrement, ont fait leur entrée dans les magasins européens et américains. Elles sont devenues des produits incontournables ces dernières années grâce à des formules bien rodées.

Le mélange de recettes traditionnelles et de recherches scientifiques très avancées que ces pays adoptent a conquis les consommateurs du monde entier, ainsi que leur propre marché national. Chacun d’entre eux a ses propres spécificités. Alors que la K-Beauty est davantage axée sur l’obtention d’une glass skin et propose des routines en plusieurs étapes. (une peau lumineuse et unifiée, sans pore apparents et aussi translucide que le verre). La Japanese Beauty se concentre davantage sur la prévention du vieillissement et des dommages causés par le soleil. Toutes deux mettent l’accent sur la formulation de leurs produits.

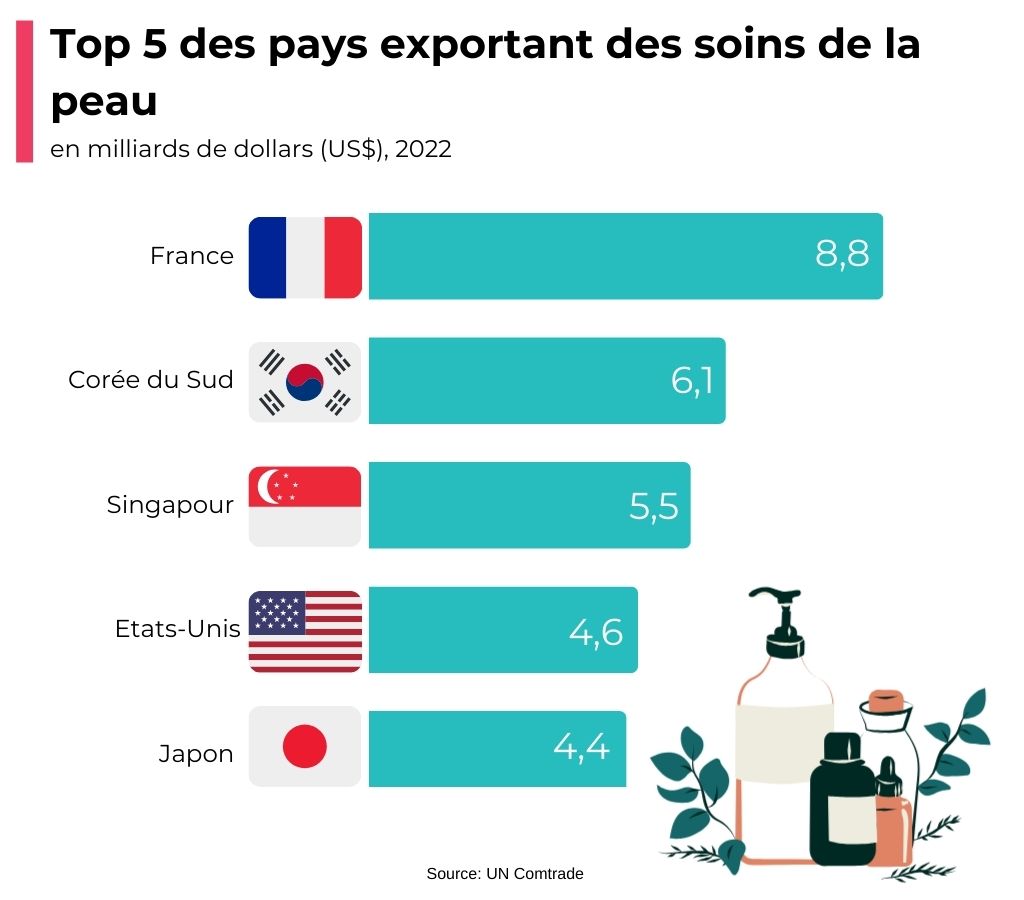

Les plus grands exportateurs de produits de soins de la peau dans le monde

Nous avons élaboré le classement des pays qui exportent le plus de produits de soin de la peau en utilisant le code HS 330499. Il correspond aux exportations de produits de soin de la peau et de protection solaire. La Corée du Sud et le Japon, qui figurent également parmi les pays générant le plus de revenus, que ce soit au global ou par habitant, sont également présents parmi les premiers exportateurs. Cela confirme leur statut de leaders mondiaux, tant sur le marché intérieur que dans le monde entier.

La France occupe la première place, un pays qui jouit également d’une réputation internationale sans pareil en matière de soins de la peau. Grâce aux marques dermocosmétiques vendues en parapharmacies, telles que La Roche Posay ou Cerave. Toutes deux font partie intégrante du leader mondial et géant de la beauté L’Oréal.

Les dermocosmétiques sont une sous-catégorie du marché des soins de la peau. Le terme dermocosmétique n’a pas encore de définition légale mais fait référence à des produits de soins testés en laboratoire et qui associent l’efficacité dermatologique contre un problème de peau spécifique à l’embellissement de la peau. La France joue également un rôle de premier plan dans les produits de soin de prestige, grâce aux grands groupes de luxe tels que LVMH.

Où les consommateurs préfèrent-ils acheter des produits de soin ?

Une autre tendance qui a émergé depuis Covid est l’essor des achats en ligne. En effet, entre 2018 et 2021, la part des produits de soin achetés en ligne est passée de 11,9 % à 21,1 %, comme le rapporte Statista. Une majorité de produits de soins sont vendus en magasin. Mais on constate que la part des ventes en ligne ne cesse de croître. Avec les différents confinements dus au Covid 19, les consommateurs ont été naturellement orientés vers les expériences d’achat en ligne au vu des magasins fermés. Comme le souligne Cosmetics Europe, les produits de soin sont plus faciles à acheter en ligne que d’autres produits de beauté. Car il n’est pas nécessaire d’essayer le produit. Mais malgré l’intérêt croissant pour ce canal de vente, les consommateurs continuent de préférer les expériences en magasin. Ou encore les expériences hybrides (où ils combinent différents canaux de vente).

Selon l’Institute for Business Value, les méthodes d’achat préférées des consommateurs de produits d’hygiène personnelle et de beauté sont les achats en magasin (50 %). Suivis des achats en ligne (29 %) et des achats hybrides (22 %).

Les acteurs clés de l’industrie des soins de la peau

Les plus grandes entreprises de l’industrie des soins de la peau sont souvent des acteurs clés de l’industrie de la beauté en général. De part la diversification de leurs produits avec des parfums, du maquillage et des produits de soins personnels. Il est donc difficile de distinguer les revenus de l’ensemble du secteur de la beauté de ceux qui proviennent uniquement des soins de la peau. Car il s’agit généralement de gigantesques conglomérats d’entreprises. Néanmoins, certains sortent du lot

L’Oréal

Selon Statista, avec seulement les trois marques Cerave, LaRoche Posay et Garnier, L’Oréal possède 13 % des parts du marché mondial de l’industrie des soins de la peau. Sur les 509 milliards d’euros que représentait le marché de la beauté en 2022, L’Oréal a déclaré à lui seul un chiffre d’affaires de 38 milliards d’euros pour la même année. Cela donne une idée de la présence écrasante de L’Oréal dans le monde entier.

Unilever

L’entreprise britannique Unilever est présente dans un large éventail de secteurs. S’étandant de la beauté aux soins personnels, en passant par l’entretien de la maison et l’agroalimentaire. Sa division beauté et bien-être (qui comprend les marques de soins de la peau Paula’s Choice, Dermalogica et Dove) a réalisé un chiffre d’affaires de 12,3 milliards d’euros en 2022.

Estée Lauder

Estée Lauder Companies est également un acteur majeur dans le domaine des soins de la peau. (maison mère de The Ordinary). Pour l’année fiscale 2022, la société américaine a déclaré un chiffre d’affaires de 15 milliards de dollars USD$.

Shiseido

Nous ne pouvons pas vous présenter les principaux acteurs du secteur des soins de la peau sans mentionner au moins une société asiatique. La marque japonaise Shiseido occupe la cinquième place dans le Top 100 des fabricants mondiaux de produits de beauté de WWD. Elle opère également à l’échelle internationale et ses ventes nettes représenteront 7,3 milliards USD$ en 2022. Les produits de soin représentant 75 % de ces ventes selon l’entreprise.

Focus sur la marque the Ordinary

Fondée en 2013, la marque canadienne de soins de la peau a totalement bouleversé le secteur à différents niveaux. La marque a été rachetée par Estée Lauder Companies en 2017 pour 1 milliard USD$. L’entreprise adopte une stratégie originale avec des produits soutenus par la science et pas forcément des cosmétiques considérés comme naturels. C’est un clin d’œil aux tendances de soins propres qui ont dominé l’opinion publique ces dernières années.

The Ordinary adopte un packaging épuré et une liste d’ingrédients précise et transparente. Allant même jusqu’à donner le pourcentage de chaque ingrédient présent dans le produit. L’emballage signature de la marque est un flacon en verre minimaliste accompagné d’une pipette, qui serait inspiré des boutiques d’apothicaires.

Le marketing de la marque et l’emballage minimaliste de The Ordinary peuvent être comparés à ceux d’Aesop. L’entreprise australienne de produits de beauté et de soins personnels. La marque a été rachetée par L’Oréal en 2023 pour un montant de 2,6 milliards d’euros. L’acquisition la plus chère du groupe à ce jour. L’acquisition de ces deux marques par deux géants de la beauté est la preuve irréfutable du succès et de la pertinence de leur stratégie commerciale. Mais aussi du réel besoin des consommateurs pour leurs produits.

La stratégie The Ordinary

La tendance des ingrédients entièrement naturels est en train d’être remplacée par l’importance pour les marques d’être transparentes sur les ingrédients qu’elles utilisent. C’est la stratégie de The Ordinary. En 2022, une étude publiée par le magazine spécialisé JEMA Dermatology suggère que 90 % des produits de soins entièrement naturels contiennent des allergènes susceptibles d’entraîner des problèmes de peau. Au fil des années, certains composants chimiques ont été considérés comme mauvais. Les produits entièrement naturels ont été encensés. La philosophie de The Ordinary n’est pas de diaboliser systématiquement les produits chimiques.

En 2022, la marque a lancé le shampooing Sulfate 4%. Le but étant de contrer la tendance à faire l’éloge du naturel dans les soins de la peau. La marque estime qu’il est préférable de trouver un équilibre avec les produits chimiques et d’utiliser les principes actifs les plus efficaces possibles tout en respectant la sécurité des consommateurs. Aujourd’hui, les consommateurs veulent savoir exactement ce qu’ils mettent sur leur peau. Ils accordent moins d’importance au caractère naturel des ingrédients.

La croissance de la marque a également été stimulée par les nouvelles habitudes de la génération Z. Cette tranche d’âge se concentre davantage sur les soins de la peau. Il s’agit de la génération qui a le moins tendance à se maquiller au quotidien. Comme l’indique Euromonitor, 20 % des membres de la génération Z ne se maquillent pas au quotidien. The Ordinary était la marque de soins de la peau la plus suivie sur TikTok en juillet 2021 avec 288 000 followers. Aujourd’hui en août 2023 c’est 1,1 million, un moyen de communication privilégié par la génération Z.

Conclusion

L’épidémie de la Covid-19 a complètement refaçonné la vision des consommateurs en matière de soins de la peau. Les acheteurs s’attachent désormais davantage à obtenir une peau saine qu’à masquer leurs imperfections avec un maquillage lourd. Le segment des soins de la peau a donc mieux résisté aux périodes difficiles que celui du maquillage. À l’échelle mondiale, le secteur connaît une croissance plus forte que jamais, en particulier sur son plus grand marché : l’Asie. Les deux géants de la beauté du continent sont le Japon et la Corée du Sud. Ils ont imposé de nouveaux modes de consommation des produits de soin de la peau à l’échelle mondiale.

Les consommateurs mettent l’accent sur l’efficacité et la bonne formulation des produits. Ils ne recherchent pas forcément des produits à base d’ingrédients entièrement naturels. On peut le voir avec la montée en puissance de la marque The Ordinary. Plus qu’une simple conséquence post-covid, ces nouvelles habitudes de consommation sont également dues aux nouvelles exigences et préférences de la génération Z et de la population plus jeune en général, qui semblent différer de celles de leurs aînés.